LMNP en 2024 : une stratégie d'investissement fiable et rentable

SOMMAIRE

- Comprendre le LMNP et son évolution

- Les réformes de 2024 : quelles implications pour les investisseurs ?

- Une fiscalité plus contraignante pour les meublés de tourisme imposés au Micro-BIC

- Location saisonnière en LMNP en 2024 à Toulouse : quelles sont les règles à respecter ?

- Application d’une règle de compensation depuis novembre 2023

- Pour une meilleure offre sur le marché classique

- Investissement en LMNP en 2024 : faut-il choisir le micro-BIC ou le régime réel ?

- Régime Réel

- Régime Micro-BIC

- Comment choisir ?

Le régime LMNP (Loueur Meublé Non Professionnel) représente une composante clé de l'investissement immobilier en France, particulièrement en 2024, une année charnière marquée par d'importantes réformes. Adapté aux investisseurs désireux de se lancer dans la location meublée, ce statut offre des avantages fiscaux attractifs, notamment une fiscalité allégée et la possibilité de déduire les charges et amortissements.

L'année 2024 introduit des ajustements significatifs dans la législation du LMNP, reflétant les évolutions du marché immobilier et notamment la pénurie de logements dans certaines zones. Ces changements visent à équilibrer le marché de la location classique et celui de la location courte durée, tout en préservant l'attrait du régime pour les investisseurs

L'importance du LMNP en 2024 se fait par ailleurs particulièrement ressentir, alors que le dispositif Pinel est sur le point de disparaître. Ce dispositif rend la location meublée particulièrement attractive, et était au cœur de discussions animées au cours de l’élaboration de la loi de finances 2024. Les investisseurs actuels et potentiels doivent se tenir informés de ces évolutions pour maximiser leurs bénéfices et éviter les problèmes.

La popularité croissante de la location meublée en tant que choix d'investissement souligne la pertinence du LMNP, en particulier pour la location de logements neufs à Toulouse, où la demande locative reste forte.

Comprendre le LMNP et son évolution

Le statut LMNP (Loueur Meublé Non Professionnel) offre une opportunité fiscale avantageuse pour les personnes souhaitant investir dans la location meublée. Ce régime permet aux propriétaires de bénéficier de réductions d'impôt sur les revenus locatifs, en particulier en optant pour les régimes fiscaux micro-BIC ou réel, qui offrent différentes manières de déclarer les revenus et de déduire les charges.

Au fil des ans, le régime LMNP a subi des ajustements significatifs pour s'aligner sur des objectifs économiques et sociaux plus larges. De nouvelles subtilités ont été introduites au cours des dernières années pour répondre à des besoins particuliers. Le dispositif Censi-Bouvard, intimement lié au LMNP, a ainsi été mis en place entre 2009 et 2023 pour stimuler l’investissement en résidence de services. Le bail mobilité, quant à lui, a été créé en 2018 pour favoriser la mobilité professionnelle.

En outre, le LMNP a été influencé par les évolutions technologiques et les tendances de consommation. L'émergence de plateformes de location en ligne telles qu’AirBNB, par exemple, a ouvert de nouvelles possibilités pour les loueurs meublés, tout en présentant de nouveaux défis en termes de régulation et de tension du marché locatif.

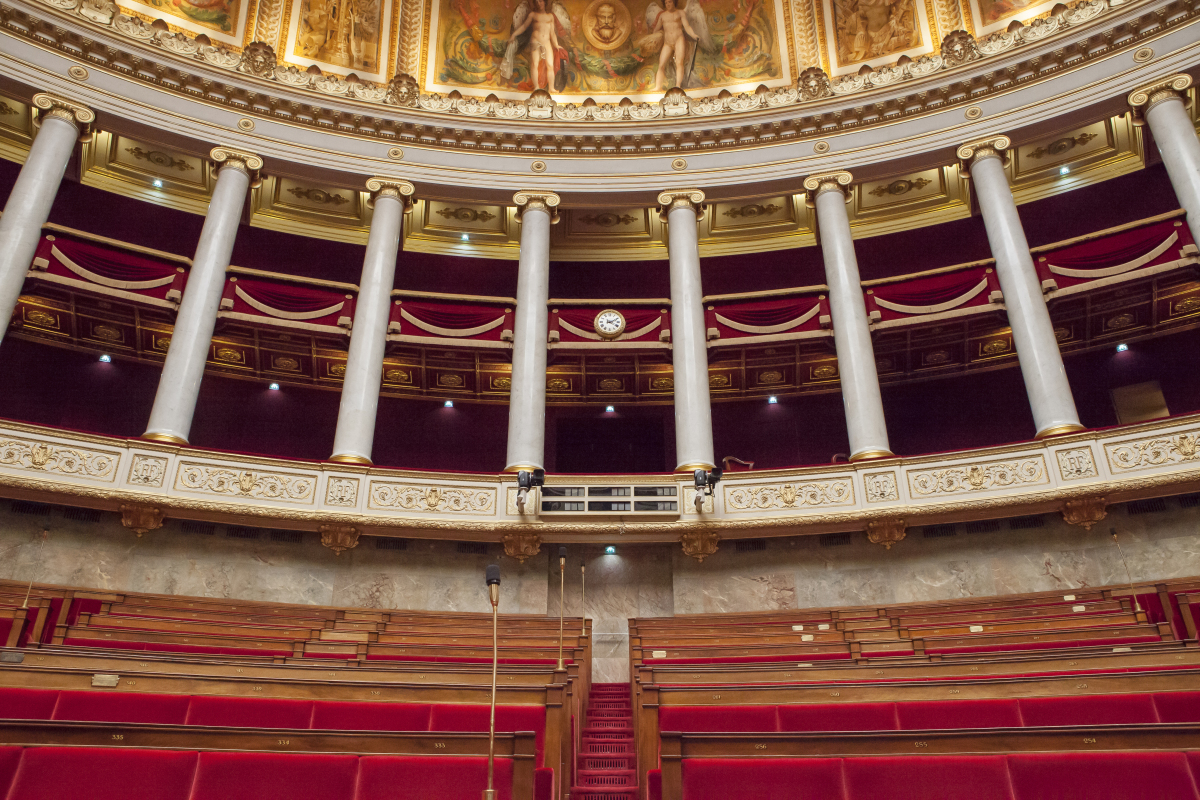

Les réformes de 2024 : quelles implications pour les investisseurs ?

Les réformes du régime LMNP en 2024 présentent des changements majeurs pour les investisseurs en immobilier locatif, particulièrement pour les locations meublées de tourisme. Ces ajustements réglementaires sont une réponse à la pénurie de logements dans les zones sous tension comme Toulouse et la prolifération des locations de courte durée.

Une fiscalité plus contraignante pour les meublés de tourisme imposés au Micro-BIC

L'abattement forfaitaire pour frais des meublés classés en zone tendue a connu une baisse drastique avec le PLF 2024, passant de 71% à 30%. De même, le plafond de recettes locatives des meublés classés en zone tendue passe de 188 700€ à 15 000€ ! Les meublés non classés, qui disposaient d’un abattement de 50%, verraient également leur abattement réduit à 30%, avec un même plafond de 15 000€. Toutefois, il est important de noter que pour les meublés classés de tourisme en zone rurale ou en station de sport d’hiver, un abattement de 71% est maintenu à condition que le chiffre d'affaires n'excède pas 50.000 €.

En revanche, pour les locations de longue durée, l’abattement fiscal sur les recettes locatives en micro-BIC est maintenu à 50%, tandis que le plafond de recettes locatives est ramené à 77 700€.

Ces modifications fiscales encourageront les investisseurs à reconsidérer l'attractivité des meublés de tourisme. L'intention sous-jacente de ces changements est de favoriser un retour vers la location traditionnelle pour contrer l'effet négatif des locations saisonnières sur l'accès au logement à long terme.

Une erreur s'est glissée dans la loi de finances 2024 concernant la fiscalité des locations touristiques, créant un amendement qui modifie l'abattement fiscal pour les propriétaires de meublés de tourisme.

Originellement, le projet de loi prévoyait de faire passer toutes les locations meublées à un même abattement de 50% et à un même plafond de 77 000€. La seule exception aurait été celle des meublés de tourisme classés en zone rurale qui auraient continué à bénéficier d’un abattement de 71% et auraient été soumises à un plafond de 50 000€.

Suite à cette bévue, le ministère de l'Économie a annoncé qu’en 2024 les contribuables devraient pouvoir choisir entre l'ancien régime d'abattement à 50 % jusqu'à 77 700 € et le nouveau régime modifié, ajoutant un élément de complexité et de confusion pour les investisseurs. Le ministère de l’Économie a indiqué qu’une “instruction fiscale” devrait être publiée avant la déclaration de revenus d’avril 2024.

Ces réformes, bien qu'elles puissent présenter des défis, offrent également des opportunités pour les investisseurs de s'adapter et d'innover dans leurs stratégies d'investissement. La réorientation des bailleurs vers des locations longue durée en location meublée ou en location vide, notamment à travers des dispositifs tels que la loi Pinel et la loi Pinel Plus, est souhaitée par les autorités afin de répondre à la crise du logement.

Location saisonnière en LMNP en 2024 à Toulouse : quelles sont les règles à respecter ?

Les règles régissant la location saisonnière en LMNP à Toulouse connaissent des évolutions significatives en 2024, avec un accent particulier sur les locations de type Airbnb. Ces changements font suite à une réglementation plus stricte adoptée lors du conseil de Toulouse Métropole en octobre dernier, visant à mieux encadrer le changement d'usage des logements.

Depuis près de quatre ans, Toulouse Métropole impose l'enregistrement obligatoire de toute personne proposant une location touristique, que ce soit la résidence principale ou un autre logement. La location de la résidence principale est limitée à 120 jours par an, et au-delà de cette limite, une autorisation de changement d'usage temporaire est nécessaire.

Cette autorisation doit être renouvelée tous les deux ans et est limitée à deux logements par personne physique. Les personnes morales (telles que les sociétés) n'étaient pas soumises à cette restriction.

Application d’une règle de compensation depuis novembre 2023

La nouvelle règle introduite par le conseil de Toulouse Métropole à partir du 1er novembre 2023 est celle de la "compensation". Concrètement, toute demande de changement d'usage d'un local doit désormais être accompagnée de la transformation en habitation d'un local ayant un autre usage, avec une surface au moins équivalente, situé dans la même zone. En l'absence de cette compensation, la demande de changement d'usage sera refusée.

Cette nouvelle mesure s'applique aux demandes formulées par des personnes morales dès le premier logement, tandis que les personnes physiques doivent la prendre en compte à partir du troisième logement mis en location (à l'exception de la résidence principale).

Trois zones de compensation ont été définies, à savoir le centre-ville, les faubourgs et le reste du territoire toulousain. Cette segmentation vise à maintenir une offre de logements en location en résidence principale, en particulier dans le centre-ville où la demande est importante, mais où la compensation pourrait être difficile à mettre en œuvre.

Pour une meilleure offre sur le marché classique

L'objectif de ces règles est de réguler le marché de la location saisonnière à Toulouse, en veillant à ce que les logements destinés à la résidence principale ne soient pas détournés pour des locations de courte durée. Cette approche vise à préserver l'accès au logement à long terme, en particulier dans les zones tendues, tout en permettant une activité de location touristique encadrée.

Pour les investisseurs LMNP, il est essentiel de se conformer à ces règles et de prendre en compte les exigences de compensation lorsqu'elles s'appliquent, afin d'éviter des refus de demande de changement d'usage.

Une solution intéressante peut être d’alterner des baux étudiants de 9 mois ou des baux mobilité de 10 mois avec des locations de courte durée pendant la saison estivale. Cela permet de respecter la limite des 120 nuitées imposée à Toulouse et de tirer les bénéfices de la location courte durée sur de courtes périodes, tout en laissant en laissant son logement sur le marché de la location classique le reste du temps.

Investissement en LMNP en 2024 : faut-il choisir le micro-BIC ou le régime réel ?

Le choix entre le régime réel et le régime micro-BIC dans le cadre du LMNP (Loueur en Meublé Non Professionnel) est une décision importante pour les investisseurs immobiliers. Chacun de ces régimes présente des avantages et des inconvénients, et il est essentiel de les comprendre en détail pour prendre une décision éclairée.

Régime Réel

Le régime réel, comme son nom l'indique, repose sur la déclaration des revenus réels issus de la location meublée. Cela signifie que tous les revenus locatifs et les charges liées à la location doivent être minutieusement enregistrés et déclarés aux autorités fiscales. Voici les points clés du régime réel :

- Déduction des charges réelles : l'avantage majeur du régime réel réside dans la possibilité de déduire toutes les charges réelles liées à la location, telles que les intérêts d'emprunt, les taxes foncières, les frais de réparation et d'entretien. Cette déduction peut réduire considérablement le revenu imposable;

- Amortissement du bien : les investisseurs peuvent également amortir le coût du bien immobilier, ce qui peut entraîner une déduction supplémentaire significative, réduisant ainsi l'impôt à payer;

- Contraintes administratives : cependant, le régime réel implique des obligations administratives plus lourdes, car il nécessite la tenue d'une comptabilité précise et la déclaration de revenus détaillée.

Régime Micro-BIC

Le régime micro-BIC est une option simplifiée qui permet aux investisseurs de bénéficier d'un abattement forfaitaire sur leurs revenus locatifs, sans avoir à déduire les charges réelles. Voici les éléments clés du régime micro-BIC :

- Abattement forfaitaire : les investisseurs sous le régime micro-BIC bénéficient d'un abattement forfaitaire sur leurs revenus locatifs, ce qui réduit considérablement leur base imposable;

- Simplicité administrative : le principal avantage du micro-BIC réside dans sa simplicité administrative. Les investisseurs n'ont pas besoin de tenir une comptabilité complexe ni de déclarer en détail leurs charges;

- Plafonds de revenus : le régime micro-BIC est soumis à des plafonds de revenus qui dépendent du type de location meublée;

Comment choisir ?

Le choix entre le régime réel et le micro-BIC dépendra de la situation individuelle de chaque investisseur. Voici quelques éléments à prendre en considération :

- Volume de revenus : les investisseurs réalisant des revenus plus élevés peuvent trouver avantageux le régime réel, car les déductions réelles peuvent réduire considérablement l'impôt à payer;

- Charges déductibles : si vous avez des charges importantes liées à votre bien locatif, telles que des intérêts d'emprunt importants, le régime réel pourrait être plus avantageux;

- Complexité administrative : si vous préférez une approche simplifiée et moins de contraintes administratives, le micro-BIC peut être plus adapté.

- Flou législatif : le flou qui entoure la fiscalité LMNP en micro-BIC en 2024 est source de nombreux questionnements pour les investisseurs. Dans l’attente de réponses définitives de la part du gouvernement, le choix du régime réel apparaît pour l’instant comme la solution la plus fiable.

Pierre Ferreiro

Pierre Ferreiro

Commentaires à propos de cet article :

Ajouter un commentaire